- De studieschuld wordt gezien als een blok aan het been van starters die proberen een huis te kopen.

- Een hogere ‘stufi’ onder het nieuwe leenstelsel levert niet per se een lagere hypotheek op dan een studieschuld uit het oude stelsel.

- Door de aangepaste berekeningsmethodiek voor studieschulden weegt een hogere studieschuld minder zwaar

- LEES OOK: Je wil een hypotheek afsluiten, maar die verrekte studieschuld zit in de weg – dit kun je doen

Een studieschuld kan de aankoop van een huis aardig in de weg zitten, aangezien de maximale hypotheek daarmee lager uitvalt. Vooral mensen die onder het nieuwe leenstelsel vallen zouden relatief minder kunnen lenen, is de gedachte.

Het nieuwe leenstelsel is op 1 september 2015 ingegaan. Dit houdt in dat je als student maximaal zo’n 1.000 euro per maand voor levensonderhoud kan lenen via de Dienst Uitvoering Onderwijs (DUO). Daarnaast is het mogelijk om extra te lenen voor het betalen van collegegeld. Ook heb je mogelijk recht op een aanvullende beurs van maximaal rond de 400 euro die kan worden omgezet in een gift.

In het oude stelsel hadden studenten ook nog recht op een basisbeurs die eveneens kon worden omgezet in een gift. Maar deze is in het nieuwe stelsel komen te vervallen voor hbo- en wo-studenten. Daarnaast verschilt ook de aflosregeling. In het oude stelsel los je in principe binnen 15 jaar af, in het nieuwe binnen 35 jaar.

Daar staat tegenover dat je in het nieuwe stelsel een lager bedrag per maand aan DUO moet betalen. In het nieuwe stelsel is dat 4 procent van het inkomen boven de draagkrachtvrije voet, tegen 12 procent in het oude stelsel.

Hoe dan ook, de maandelijkse lasten van de studieschuld nemen geldverstrekkers mee in de berekening van de maximale hypotheek. Hoe zwaar dat meeweegt, hangt af van wanneer je de lening bent aangegaan, schreef Business Insider eerder al.

Studeerde je in het oude stelsel en betaal je binnen 15 jaar terug, dan wordt rekening gehouden met extra maandlasten die 0,65 procent van de oorspronkelijke schuld beslaan. Val je onder het nieuwe stelsel en los je binnen 30 jaar af, dan wordt uitgegaan van extra maandlasten van 0,35 procent van de oorspronkelijke schuld.

Overigens zijn deze percentages verlaagd. Vóór 1 januari 2021 gold 0,75 procent voor het oude stelsel en 0,45 procent voor het nieuwe.

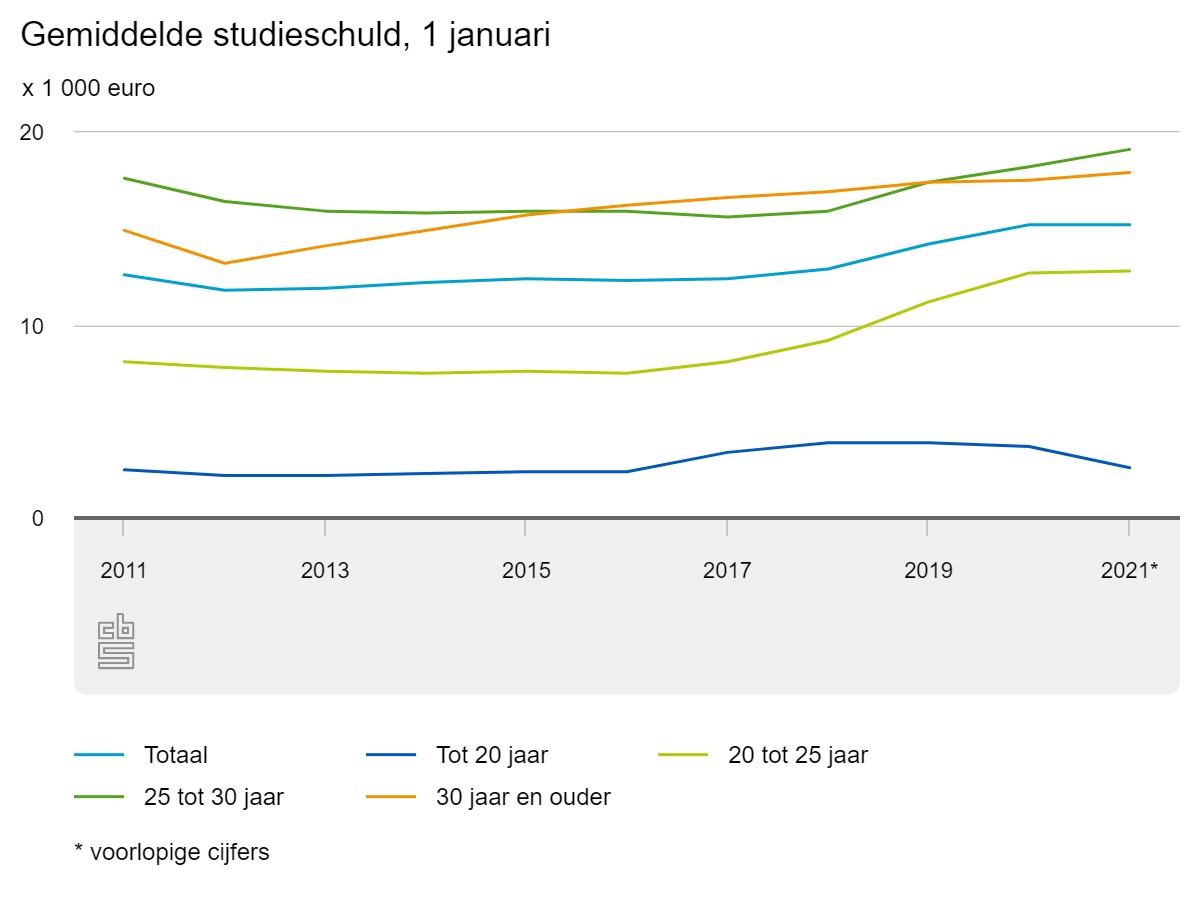

Gemiddelde studieschuld per leeftijdsgroep

Kunnen huizenkopers in spe minder lenen als ze onder het nieuwe stelsel vallen, zoals vaak wordt gedacht? Dat ging financieel intermediair Van Bruggen Adviesgroep na aan de hand van de gemiddelde studieschuld die het Centraal Bureau voor de Statistiek (CBS) bijhoudt.

De gemiddelde studieschuld is sinds de invoering van het nieuwe leenstelsel gestegen, van 12.400 euro in 2015 naar 15.200 euro in 2021, blijkt uit cijfers van het CBS. Hierin zitten zowel schulden uit het oude als het nieuwe stelsel.

Kijk je naar de leeftijdscategorie van 20 tot 25 jaar, dan zie je dat de gemiddelde studieschuld is gestegen van 7.600 euro in 2015 naar 12.800 euro in 2021. De gemiddelde schuld van de groep 25- tot 30-jarigen nam toe van 15.900 euro in 2015 naar 19.100 euro in 2021.

Hierbij moeten we opmerken in de groep 25 tot 30 jaar waarschijnlijk ook mensen zitten die onder het oude stelsel vallen. En voor de groep 20 tot 25 jaar geldt dat een deel waarschijnlijk nog studeert en leent, waardoor de gemiddelde schuld nog toeneemt.

Dat neemt niet weg dat het interessant is om te kijken wat de gemiddelde studieschuld van deze twee leeftijdsgroepen doet met de maximale hypotheek van starters.

Van Bruggen Adviesgroep heeft dit berekend op basis van onder meer de hypotheeknormen van 2022 en de bedragen aan gemiddelde studieschuld. Daarbij is de financieel intermediair ervan uitgegaan dat de gemiddelde studieschuld van de twee leeftijdsgroepen in 2015 in het oude stelsel is geleend, en gemiddelde schuld in 2021 in het nieuwe.

Verder gaat het om een koppel jonge starters met elk een bruto inkomen van 32.500 euro. De twee willen een hypotheek afsluiten met NHG tegen 1,4 procent rente en een rentevaste periode van 20 jaar.

Zonder studieschuld kan dit stel een maximale hypotheek van 318.307 euro afsluiten.

Maximale hypotheek: oude stelstel versus nieuwe stelsel

Hoe zit dat als ze beiden stufie hebben gehad? Van Bruggen keek eerst naar de situatie waarin het koppel elk 7.600 euro heeft geleend, de gemiddelde schuld van de leeftijdsgroep 20-25 in 2015. De twee hebben geleend in het oude stelsel, dus bij de berekening van de maximale hypotheek gaat men ervan uit dat de maandlasten van de studielening 0,65 procent van de oorspronkelijke schuld bedragen.

Als Van Bruggen hier ook de hypotheeknormen van 2022 op toepast, dan kan dit stel volgend jaar maximaal 289.278 euro aan hypotheek krijgen. Ruim 28.000 euro minder dan als ze geen studieschuld zouden hebben.

Door naar een ander stel dat dezelfde hypotheek wil afsluiten op basis van hetzelfde inkomen. Alleen zij hebben elk 12.800 euro - de gemiddelde studieschuld van de groep 20-25 jaar in 2021- in het nieuwe stelsel geleend. Bij de berekening van de maximale hypotheek wordt er dus vanuit gegaan dat de maandlasten voor de studielening 0,35 procent van de oorspronkelijke schuld bedragen.

Wederom heeft Van Bruggen de hypotheeknormen van 2022 hierop toegepast en daarmee komt de financieel intermediair uit op een maximale hypotheek van 291.981 euro in 2022. Ondanks hun hogere studieschuld uit het nieuwe stelsel, kan dit koppel ruim 2.700 euro meer lenen dan het stel met een lagere studie schuld uit het oude stelsel.

Kijk je naar de hogere leeftijdscategorie van 25 tot 30 jaar dan is de gemiddelde studieschuld hoger en het verschil in maximale hypotheek groter. Stel dat een koppel in deze leeftijdsgroep elk 15.900 euro heeft geleend in het oude stelsel, de gemiddelde studieschuld van deze leeftijdscategorie in 2015, dan komt de maximale hypotheek uit op 257.574 euro.

Heeft het stel elk 19.100 euro geleend in het nieuwe stelsel, de gemiddelde studieschuld van de groep 25-30 in 2021, dan kan het koppel rekenen op een maximale hypotheek van 279.023. Dit stel kan met een hogere studieschuld uit het nieuwe stelsel dus bijna 21.500 euro meer lenen.

Op basis hiervan concludeert Van Bruggen Adviesgroep dat het niet door de studieschuld komt dat starters moeilijk een voet tussen de deur krijgen op de huizenmarkt. Dat komt vooral door de snelle stijging van de huizenprijzen.